Un REEE ou un Régime Enregistré d’Épargne-Études, comment ça marche ?

Le REEE ou le régime enregistré d’épargne-études (REEE) est un programme d’investissement qui vous permet de mettre de l’argent de côté et de le faire fructifier, à l’abri de l’impôt, jusqu’à ce que votre enfant débute ses études postsecondaires.

Il existe deux formes de REEE : le REEE individuel et le REEE familial.

Il y a le REEE individuel qui implique un seul bénéficiaire et un souscripteur qui ait un lien ou non avec le bénéficiaire. Pour le régime individuel, il n’y a pas d’âge maximum en ce qui a trait au bénéficiaire.

L’autre option est le REEE familial, pour lequel un ou plusieurs bénéficiaires peuvent être nommés, mais dont le souscripteur doit avoir un lien de sang ou d’adoption avec ses derniers. Pour le REEE familial, le ou les bénéficiaires doivent avoir moins de 31 ans. Le régime enregistré d’épargne-études (REEE) doit être résilié avant le 31 décembre de la 35e année suivant la mise sur pied du régime.

Il est à noter que la cotisation maximale est de 50 000 $ à vie par bénéficiaire pour la durée du régime. Il n’y a pas de maximum annuel.

Les REEE et les subventions gouvernementales

La popularité des REEE provient principalement du fait que les subventions gouvernementales y sont importantes et intéressantes.

Ainsi, votre enfant, ou tout autre personne que vous nommez bénéficiaire du régime et qui est âgé de 17 ans ou moins, peut dans un premier temps, recevoir la subvention canadienne pour l’épargne-études (SCEE) de base. Elle est de l’ordre de 20 % de la cotisation annuelle sur la première tranche de 2 500 $ versée chaque année, jusqu’à un maximum cumulatif de subvention à vie par bénéficiaire de 7 200 $.

Toutefois, en 2007, le gouvernement du Québec a créé l’Incitatif québécois pour l’épargne-études (IQEE). Les critères sont les mêmes qu’indiqués plus haut. La subvention provinciale dans ce cas-ci est de 10 % de la cotisation annuelle sur la première tranche de 2 500 $ versée chaque année, jusqu’à un maximum cumulatif de subventions à vie par bénéficiaire de 3 600 $.

Retrait des PAE : paiements d’aide aux études

Par paiements d’aide aux études (PAE), il est question des revenus générés du REEE, incluant les subventions lorsque le bénéficiaire est aux études.

Pour discuter de la meilleure stratégie à mettre en place pour votre REEE, parlez-en à l’un de nos experts. CTA Contactez-nous.

Différence entre cotisations et revenu accumulé qui inclut la subvention.

Par paiements d’aide aux études (PAE), il est question des revenus générés du REEE, incluant les subventions lorsque le bénéficiaire est aux études.

Pour discuter de la meilleure stratégie à mettre en place pour votre REEE, parlez-en à l’un de nos experts. CTA Contactez-nous.

REEE : Étudiant à temps plein

Pour ce faire, l’étudiant doit être inscrit à temps plein ou à temps partiel à un programme de formation admissible.

En général, le paiement maximum est de 5 000 $ pendant les 13 premières semaines où le bénéficiaire est étudiant à plein temps. Une fois ces 13 semaines complétées, il n’y a aucune limite au montant des PAE, à condition que l’étudiant y ait toujours droit. Si, au cours d’une période de 12 mois, l’étudiant ne participe pas à un programme de formation admissible pendant 13 semaines consécutives, la limite de 5 000 $ s’applique de nouveau.

REEE : Étudiant à temps partiel

Pour un étudiant à temps partiel, le paiement maximum pour les 13 premières semaines est de 2 500 $.

Bien que Ressources Humaines Canada ne spécifie aucune limite aux PAE, dans les faits, l’ARC indique depuis 2008, un montant limite quant aux PAE, pouvant être retirés annuellement. La responsabilité revient aux promoteurs des régimes. À titre d’exemple, en 2017, cette limite était établie à 23 113 $ et elle est indexée chaque année.

C’est le souscripteur qui doit demander le retrait et spécifier si ce retrait provient des cotisations ou du revenu accumulé. S’il provient du revenu accumulé, le paiement doit être fait à l’étudiant. On parlera alors d’un paiement d’aide aux études (PAE) et c’est imposable pour l’étudiant. Les cotisations peuvent quant à elles être retirées sans limites et sans impôt, et ces sommes sont remises au souscripteur.

REEE : si mon enfant ne va pas aux études, qu’arrive-t-il?

Dans un premier temps, les subventions devront être retournées aux gouvernements. Pour ce qui est de votre capital, c’est-à-dire vos cotisations, elles vous sont payables et sont non imposables.

Cependant, pour ce qui est des revenus générés sur votre capital et sur la subvention, vous avez l’option de transférer ces montants à votre REER jusqu’à concurrence de 50 000 $. Pour ce faire, vous devez être le souscripteur initial ou son conjoint si décédé.

S’il s’agit d’un autre souscripteur à la suite du décès du souscripteur initial et qu’il n’y a pas de conjoint, le transfert est non applicable. Bien entendu, vous devez avoir des droits inutilisés au REER. Il vous est également possible de cotiser au REER de votre conjoint.

Dans une autre alternative, vous pourriez envisager faire un don. Il n’y a alors aucune pénalité et le don est non imposable si ce dernier est fait en faveur d’un établissement d’enseignement agréé du Canada.

En revanche, il n’y a pas de crédit d’impôt pour don dans ce cas-ci.

Si vous n’envisagez pas le don et que vous n’avez aucun espace REER de disponible, le paiement est imposable pour la personne qui le reçoit et un impôt supplémentaire en marge de votre propre taux d’imposition s’applique. Il est au Fédéral de 20% (sauf au Québec : 12%) et au Québec de 8%.

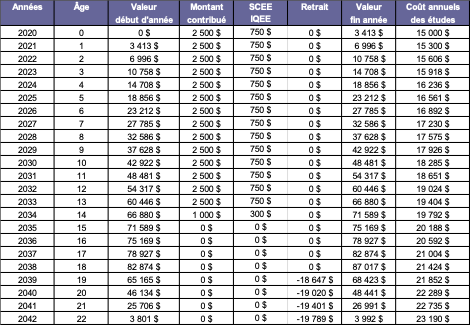

Voici un exemple de l’efficacité potentielle du REEE pour payer des études postsecondaires.

Votre enfant pourra donc, le moment venu, se concentrer à ses études sans avoir le souci de l’argent pour payer ces dernières.

Hypothèses

- Coût annuel estimé des études 15 000 $ (étudiant assume le coût du logement, de la nourriture, etc.)

- Retrait sur 4 ans à partir de 19 ans

- Taux de rendement : 5%

- Inflation : 2%

Résultats

-

-

- Total contribué: 36 000 $

- Valeur à 18 ans: 87 017 $

-

Pour en savoir plus sur le fonctionnement des REEE, communiquez avec l’un de nos experts

Les commentaires contenus dans le présent article constituent une discussion générale de certaines questions, qui ne sont données qu’à titre d’information et ne doivent pas être considérés comme des conseils fiscaux ou juridiques. Veuillez obtenir un avis professionnel indépendant, dans le contexte de votre situation particulière. Cet article a été écrit, conçu et produit par [nom du conseiller], Représentant en épargne collective auprès d’Investia Services financiers Inc. et ne reflète pas nécessairement l’opinion d’Investia Services financiers inc. Les informations contenues dans cet article proviennent de sources que nous estimons fiables, mais nous ne pouvons en garantir l’exactitude ou la fiabilité. Les opinions exprimées sont basées sur une analyse et une interprétation datant de la date de publication et sont susceptibles d’être modifiées sans préavis. En outre, elles ne constituent pas une offre ou une sollicitation d’achat ou de vente de titres.

Les placements dans des fonds communs de placement, les produits du marché dispensé et les fonds négociés en bourse peuvent donner lieu à des commissions, des commissions de suivi, des frais de gestion et d’autres frais. Veuillez lire attentivement l’aperçu du fonds ou le prospectus avant de faire un placement. Les placements dans des fonds communs de placement, les produits du marché dispensé et les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue souvent et leur rendement passé n’est pas indicatif de leur rendement futur.